Leer van de Japanse markt en de groei van de Chinese bereide gerechten

2024-07-27 17:35De in Japan bereide gerechten ontstonden in de jaren vijftig en de geïndustrialiseerde productie was eerder dan die in China. Vanwege de vergelijkbare consumptiegewoonten en eetcultuur hebben de historische omgeving, de ontwikkelingsfase en het ondernemingsgen van de Japanse industrie voor bereide gerechten een referentie- en leerwaarde voor China.

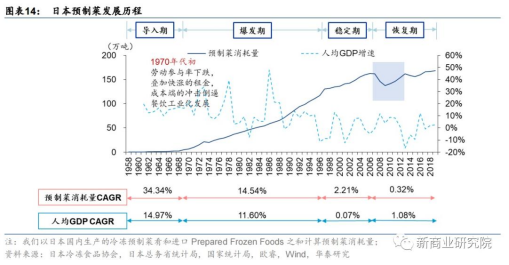

De ontwikkeling van de kant-en-klare groente-industrie in Japan kan in vier fasen worden verdeeld:

1) Introductiefase (1958-1967): Japans diepvriesvoedsel ontstond na de Tweede Wereldoorlog, aangedreven door de constructie van de koelketen. De consumptie van kant-en-klare gerechten steeg van 1.300 ton naar 25.400 ton in 1958-1968, waarvan de Olympische Spelen en Wereldtentoonstelling van 1964 in Tokio kochten een groot aantal diepvriesproducten, inclusief kant-en-klare gerechten, zodat het bewustzijn van het publiek volledig werd verbeterd en de stereotypen van mensen werden doorbroken;

2) Uitbraakfase (1968-1996): Met de snelle ontwikkeling van de Japanse economie in deze periode heeft de toename van het aantal eenpersoonshuishoudens ook de algehele vraag naar gemakkelijke maaltijden onder de bewoners doen toenemen, en heeft de externalisering van voedsel- en restaurantketens gezamenlijk de de groei van de industrie en de kant-en-klare gerechten luidden halverwege de jaren zeventig een explosieve periode in, die duurde tot het uiteenspatten van de vastgoedzeepbel in Japan in de jaren negentig;

3) Stabilisatiefase (1997-2006): De Japanse economische zeepbel en het geboortecijfer daalden scherp, en de pre-groentemarkt groeide gestaag, maar het groeitempo vertraagde;

4) Herstelfase (2007-heden): Na de financiële crisis vertoonde de consumptie van kant-en-klare groenten een aanzienlijk V-vormig herstel en bleef daarna relatief stabiel. Volgens de Japan Frozen Food Association is de marktomvang van de Japanse kant-en-klare groenten De hoeveelheid kant-en-klare gerechten bedroeg in 2020 23,85 miljard dollar (retailkaliber), waarvan diepgevroren bereide voedingsmiddelen 85% voor hun rekening namen en schone groenten 15%.

Het land ervaart een macro- en industriële achtergrond die vergelijkbaar is met de uitbraakfase in Japan.

In de jaren zeventig en tachtig bevond Japan zich in de explosieve fase van de kant-en-klare groente-industrie, en de vraag naar B-end en C-end steeg enorm, wat de snelle ontwikkeling van de diepvriesindustrie bevorderde, inclusief diepvriesgerechten.

Sommige van de huidige macro-indicatoren van China zijn vergelijkbaar met die van Japan in de jaren zeventig en tachtig: het bbp per hoofd van de bevolking bedroeg meer dan 10.000 dollar, de verstedelijking nam toe en de economische ontwikkeling stimuleerde de modernisering van de samenleving, wat tot uiting komt in de kleinere gezinsgrootte, maar ook in de de problemen van het afnemende aandeel van de beroepsbevolking, de stijgende winkelhuren en de vergrijzing van de bevolkingsstructuur.

Door de epidemie van 2020 zijn de consumptiegewoonten van de bewoners veranderd en is de vraag naar kant-en-klaar voedsel, zoals geprefabriceerde gerechten, verdubbeld.

Het benchmarkingsysteem in Jianzhizhi

Penetratiebenchmarking: De Japanse markt is relatief stabiel en de penetratiegraad van kant-en-klare gerechten in China blijft ver achter.

Japan Volgens het werkplan van de China Cuisine Association heeft de penetratiegraad van geprefabriceerde Japanse gerechten in 2021 meer dan 60% bereikt, terwijl dit in China slechts ongeveer 10% bedraagt.

De penetratiegraad van Japan is om twee belangrijke redenen veel hoger dan die van China:

1) De smaak van Japans eten is relatief eenvoudig en het type dieet is relatief vast, en de geprefabriceerde gerechten kunnen aan de meeste behoeften van het dagelijkse dieet voldoen;

2) Japan heeft een klein landoppervlak en een hoge logistieke dekking voor de koelketen, waardoor er gemakkelijk een situatie van hoge concentratie kan ontstaan.

Categoriebenchmarking: de Japanse keuken is relatief eenvoudig, maar de categorie mijnbouw is ruimer.

1) Soorten: De Japanse keuken is onderverdeeld in de Kanto-keuken en de Kansai-keuken, die beide voornamelijk sashimi, sushi en tempura zijn, maar volgens de Japan Chinese Food Association is het aantal kant-en-klare gerechten in Japan meer dan 3.000; Hoewel er acht grote Chinese keukens zijn, zijn er minder dan 1.000 soorten kant-en-klare gerechten, wat veel minder is dan dat van Japan, en er is nog steeds veel ruimte voor onderzoek.

Japan Volgens de Japan Frozen Food Association zal de totale productiewaarde van gebakken gehaktballetjes/gebakken rijst/varkenskoteletten/hamburgers/udon-noedels in 2020 30,8/23,8/20,0/19,5/1,65 miljard yuan (1 yen) bedragen.≈0,05 yuan, hetzelfde hieronder);

3) Mate van standaardisatie: De verwerking van Japans voedsel is relatief eenvoudig, meestal geroosterd, gebakken, enz., Dus de mate van standaardisatie is hoger dan die van Chinees eten; Chinees eten heeft een verscheidenheid aan kookmethoden, roergebakken gerechten, gestoomde gerechten, gestoofde gerechten, enz., Wat moeilijker is om het onderzoek en de ontwikkeling van gerechten te standaardiseren, en het is moeilijk voor kant-en-klare groentebedrijven om meerdere keukens te bestrijken , en de penetratiegraad van de industrie is niet zo goed als die van Japan.

Patroonbenchmarking: De Japanse markt is relatief volwassen en de marktconcentratie is hoger dan die van China.

Volgens Zhiyan Consulting bedraagt het totale marktaandeel van CR10 in de Chinese kant-en-klare groente-industrie in 2020 slechts 14,23%, terwijl het CR5-marktaandeel van de Japanse kant-en-klare groenten-industrie 64,04% zal bereiken, en de kloof tussen de concentratie van China en de Japanse industrie is duidelijk.

In het fiscale jaar 2021 bedragen de totale inkomsten van Kobe Bussan/Nichirei Food/Ajinomoto / Japan Fisheries Co., Ltd., de representatieve onderneming van Japanse kant-en-klare gerechten, ongeveer RMB 322/204/638/39,1 miljard yuan, waarvan de opbrengsten uit diepvriesvoedsel bedragen ongeveer RMB 183/145/133/12,2 miljard yuan, en het Matthew-effect is duidelijker.

Vergeleken met Japan heeft China een groter bevolkingsvoordeel en hebben Chinese ondernemingen veel ruimte voor groei.

Met een grote Chinese bevolking van 1,412 miljard in 2020, 11,21 keer de totale bevolking van Japan, biedt het een grotere catering- en thuisconsumptiemarkt, en het plafond van de markt voor bereide groenten zou hoger moeten zijn, wat naar verwachting aanleiding zal geven tot toonaangevende ondernemingen met grotere inkomensschalen.

Het concurrentiepatroon van de Japanse kant-en-klare groente-industrie is bepaald en toonaangevende ondernemingen met een omzet van meer dan 20 miljard yuan zijn geboren. Verwijzend naar de ervaringen van Japan: wanneer het hoge groeidividend van de sector geleidelijk verdwijnt, zullen ondernemingen met een sterkere productkracht, merkkracht en supply chain-capaciteiten zich in de grote golven nestelen.

Een B-toen-C-bedrijfsmodel

Japan: De industrie voor kant-en-klare groenten heeft een ontwikkelingsproces doorgemaakt waarbij eerst B en daarna C werd gebruikt, en de vraag naar C-end is sinds de jaren negentig gestaag gestegen.

Bekijk het kanaalontwikkelingsproces van de Japanse kant-en-klare gerechten, halverwege de jaren zeventig vergrootte de B-end- en C-end-kanaalontwikkeling geleidelijk de kloof, het B-end-kanaal ging uiteindelijk een 20-jarige snelle volumefase in In de jaren negentig, toen de Japanse economische zeepbel uiteenspatte, nam de bereidheid van de inwoners om te gaan consumeren af, ging de horeca achteruit en nam de vraag naar kant-en-klare gerechten af.

Daarentegen heeft de vraag uit het C-segment van de jaren zeventig tot het einde van de jaren negentig na de economische crisis in Japan gedurende de hele economische cyclus een gestage groei gehandhaafd.

Na de jaren negentig vertraagde de economische ontwikkeling, nam het aandeel vrouwen dat buitenshuis werkte toe, en de miniaturisering van het gezin, evenals de popularisering van huishoudelijke apparaten zoals magnetrons/koelkasten, en de geleidelijke opkomst van C-end consumptie.

China: De markt voor het B-segment is eerder begonnen en de vraag voor het C-segment moet nog steeds worden gecultiveerd.

Volgens Euromonitor is in 2021 de verhouding tussen kant-en-klare gerechten 2B en 2C op de Japanse markt 6:4 (verkoopkaliber), en is de kanaalstructuur evenwichtiger, en is de verhouding tussen kant-en-klare gerechten 2B en 2C in China is ongeveer 8:2 (inkomstenkaliber).

China's B-end geprefabriceerde voedselgrond is relatief volwassen, restaurantketens, groepsmaaltijden en kleine en middelgrote restaurants en andere penetratie zijn in principe voltooid, cateringbedrijven zijn momenteel het belangrijkste verkoopkanaal, de C-end-vraag moet nog steeds doorgaan cultiveren, opvolgen of meer penetratie.

In het verleden moesten bedrijven die de C-end positioneerden de verantwoordelijkheid op zich nemen voor consumenteneducatie, en de moeilijkheid van de bedrijfsvoering kwam tot uiting in:

1) Aan de vraagzijde hebben C-end-consumenten gediversifieerde behoeften en veranderen smaakvoorkeuren met de dag. Bedrijven moeten dus gelijke tred houden met markttrends en een snelle updatefrequentie van nieuwe producten handhaven;

2) Aan de aanbodzijde kan er sprake zijn van een reeks supply chain-problemen, zoals verspreide vraagpunten en hoge transportkosten, enz., en het is moeilijk om het knelpunt in de verkoop te doorbreken.

Tijdens de epidemie kunnen natuurlijke consumenteneducatie, productinnovatie en marketinginnovatie de manier zijn om het spel te doorbreken.

1) Aan de vraagzijde is de consumptie van thuisscènes tijdens de epidemie aanzienlijk toegenomen, is de e-commerce in het post-epidemische tijdperk tot bloei gekomen en hebben geprefabriceerde gerechten geleidelijk de hoofden van de consument in beslag genomen.

2) Aan de aanbodzijde kiezen de meeste nieuwe merken ervoor om zich met een lagere drempel te concentreren op het C-segment, en de prevalentie van internet heeft geholpen de publiciteitsmethoden te diversifiëren, en de marketingmethoden van ondernemingen zijn geleidelijk flexibeler geworden in de nabije toekomst.

3) Aan de productkant heeft Zhenwei Xiaomeiyuan speciale gerechten gelanceerd zoals zuurkoolvis en Wellington steak, en Xinliang Kee heeft gerechten ontwikkeld zoals pittige rivierkreeften, en creatieve nieuwe producten zijn in een eindeloze stroom ontstaan;

4) Aan de marketingkant omarmen verkopers actief communitymarketing en live-uitzendkanalen, wat het bewustzijn van C-end-consumenten over kant-en-klare gerechten verder kan versterken en een doorbraak kan worden voor de ontwikkeling van C-end.

Gemeenschappelijke elementen van Japanse bedrijven

Deze sectie begint met Nichirei Group en Kobe & Co., de toonaangevende ondernemingen op het gebied van kant-en-klare gerechten in Japan, en analyseert hoe bovengenoemde ondernemingen op een allround manier sterke barrières vormen vanuit meerdere dimensies, en onderzoekt de gemeenschappelijke factoren voor kant-en-klare gerechten ervoor gezorgd dat groentebedrijven groter en sterker werden:

1) Uitgebreide accumulatie van producten: Categoriediversificatie is een belangrijke manier om het publiek uit te breiden, en het belang van productontwikkelingsmogelijkheden wordt benadrukt;

2) Bouw een hoge muur van kanalen: BC moet rekening houden met een beter kanaalmodel, en differentiatiestrategieën moeten voor verschillende kanalen worden geïmplementeerd;

3) Dichte toeleveringsketen: het verbeteren van de aanbodindeling kan het synergie-effect en de aanbodcapaciteit effectief verbeteren.

Nichirei en Kobe zijn beide de grootste kant-en-klare groentebedrijven in Japan, met een omzet van 32,21/20,37 miljard yuan in het boekjaar 2021.

1) Nichirei: Opgericht in 1942, aanvankelijk gericht op de verkoop van diepgevroren vis, begon het in de jaren vijftig met het opzetten van de geprefabriceerde voedingssector, het grijpen van de kansen van de uitbraakfase van de industrie, het promoten van diepgevroren voedsel in de catering uiteindelijk zijn eigen populariteit uitbreiden, en de hoofdactiviteit van het bedrijf is voedselverwerking, logistiek, veeteelt en aquatische producten. In boekjaar 2021 behaalde het bedrijf een omzet/bedrijfswinst van RMB32,21/1,85 miljard, -2%/+8% op jaarbasis.

2) Kobe: Geboren in de prefectuur Hyogo in 1985, verkoopt het voornamelijk diepvriesproducten en halffabrikaten in de vorm van zakelijke supermarkten, en de meeste supermarktketens worden geëxploiteerd door franchisenemers, en het bedrijf int een royalty van 1%, en aangezien van mei 2021 heeft het bedrijf 927 winkels.

In boekjaar 2021 behaalde het bedrijf een omzet/nettowinst van RMB203,7/1,10 miljard, +6%/30% op jaarbasis, waarbij de omzet uit geprefabriceerde voeding ruim 90% voor zijn rekening nam.

Volgens de officiële website van het bedrijf beschikt het bedrijf eind 2021 over 23 voedselverwerkingsfabrieken in Japan, meer dan 350 overzeese coöperatieve fabrieken en een compleet systeem van Chinese productiecapaciteit en buitenlandse leveranciers.

Productkant: Vergeleken met diepgevroren rijstnoedels en diepgevroren hotpot-producten is de differentiatie van geprefabriceerde gerechten groter, dus het belang van productontwikkelingsmogelijkheden wordt benadrukt.

Nichirei: Uitstekende R&D-mogelijkheden, grote afzonderlijke producten zijn de kern van het concurrentievermogen.

Op basis van marktonderzoek en inzicht in de behoeften van de consument heeft het bedrijf zijn eigen R&D-capaciteiten versterkt, en het samengestelde groeipercentage van de R&D-uitgaven over 16-21 jaar (8,5%) en het R&D-uitgavenpercentage in 2021 (7,3%) liggen in de voorhoede van zijn collega's.

In 2021 zullen de R&D-uitgaven van het bedrijf 143 miljoen yuan bedragen, en het technische team zal doorgaan met het polijsten van nieuwe producten en heeft nu een verscheidenheid aan voedingsmiddelen gelanceerd, zoals rijst, Chinees eten en kip, voornamelijk diepverwerkte producten zoals gefrituurd voedsel. rijst- en vleespasteitjes, en kruiden zorgen voor een toegevoegde waarde.

Het bedrijf besteedt aandacht aan de smaak en kwaliteit van producten en streeft ernaar een verscheidenheid aan tijdloze sterproducten te creëren,"authentieke gebakken rijst"sinds de lancering in 2001 nog steeds voortdurend verbetert, met het herstel van de smaak van professionele chef-koks, gedurende 20 opeenvolgende jaren naar de top van de verkooplijst van de Japanse categorie diepgevroren gebakken rijst, volgens de officiële website van het bedrijf, de schaal van nationale gebakken rijst in 2021 bedraagt ongeveer 600 miljoen yuan.

Kobe: Het heeft een groot aantal eigen merkproducten en het gediversifieerde uiterlijk zorgt voor een sterke productsterkte.

Volgens de officiële website van het bedrijf biedt het bedrijf meer dan 360 soorten eigen merkproducten, bedraagt het aantal categorieën ongeveer 5.300 en bedraagt het aantal geïmporteerde product-SKU's meer dan 1.400, uit 40 landen en regio's over de hele wereld. met een rijke productmatrix, en vertrouwt vervolgens op een scherp reukvermogen en innovatievermogen om een productportfolio te creëren van Duitse worst, waterlamssoep, tapioka en andere producten, voornamelijk verkocht in zakelijke supermarkten, verfijnde vraag van de mijnbouwmarkt.

Aan de kanaalkant zijn zowel Nichirei Group als Kobe & Co., Ltd. verschoven van de focus op het B-uiteinde naar de dubbele aandrijving van het BC-uiteinde, en vervolgens, dankzij de zegen van aanverwante producten, hebben zij hun dominante positie overgenomen. positie in de B-kant.

Nichien: BC tweewielaangedreven, polijstproducten die voldoen aan de behoeften van gesegmenteerde kanalen.

Volgens de aankondiging van Nichirei Group zal de BC-kant van de omzet van het bedrijf in 2021 goed zijn voor 55%: respectievelijk 45%. In het begin van de oprichting richtte het bedrijf zich vooral op schoolmaaltijden, groepsmaaltijden en gemakswinkels, en stemde het de bijbehorende producten af voor verschillende kanalen.

Voor gemakswinkels en kleine B-klanten promoot het bedrijf voornamelijk kipproducten met hoge kostenprestaties, en voor hotelklanten kan het projectteam van het bedrijf op maat gemaakte diensten leveren en producten uit het midden- en hogere segment ontwikkelen.

Met de toenemende volwassenheid van de kant-en-klare voedingsindustrie in Japan, onder invloed van de vergrijzing en de miniaturisering van gezinnen, blijft de vraag naar gezinnen toenemen, en Nichirei heeft ook meer C-end-producten ontwikkeld, zo lanceerde het bedrijf bijvoorbeeld een verscheidenheid aan kookproducten voor magnetrons in 1992 om zijn dominante positie binnen het gezin te versterken.

Kobe: Van de belangrijkste B-end tot BC is het product kosteneffectief om een concurrentievoordeel op te bouwen.

Het bedrijf verkoopt zijn goederen op franchisebasis en is sinds de opening van zijn eerste operationele supermarkt in maart 2000 met ongeveer 30 tot 40 nieuwe winkels per jaar gegroeid.

In de begindagen van de oprichting was de zakelijke supermarkt vooral bedoeld voor B-end klanten zoals restaurants en retailers.

Volgens de officiële website van het bedrijf verkoopt de zakelijke supermarkt, om aan de behoeften van zakelijke klanten te voldoen, grootschalige producten om prijsconcurrentie met concurrerende producten te vermijden, omdat de prijs ongeveer 20% goedkoper is dan die van andere supermarkten, kosteneffectieve producten zijn ook verwelkomd door C-end consumenten, daarnaast heeft de zakelijke supermarkt er een serie van gemaakt"moeders smaak eten", het positioneren van huisvrouwen, waar de consumentengroep alom de voorkeur aan geeft, en het snel vergroten van het aantal winkels.

Aan de aanbodzijde zijn geprefabriceerde gerechten diepgevroren onderverdelingen, die volledig koelketentransport vereisen, en bedrijven nemen zelfgebouwde koelketens over of outsourcing via externe ondernemingen, volgens de China Prefabricated Groentenindustrieconferentie van 2021, koudeketentransportkosten goed voor 20%-25% van de omzet.

Nichirei: Upstream-bedrijven voor vers voedsel leveren hoogwaardige en goedkope grondstoffen, en downstream-logistiekbedrijven bieden efficiënte wereldwijde transportdiensten.

Met volwassen vriestechnologie en een wereldwijd netwerk voor voedselinkoop koopt Nichirei Fresh ingrediënten uit meer dan 30 landen tegen lage prijzen, waardoor het bedrijf hoogwaardige en goedkope grondstoffen krijgt, waardoor de smaak van het voedsel en de productwinstmarges effectief worden verbeterd.

Eind 2021 zijn er zeven regionale koelopslagbedrijven en 80 op opslag gebaseerde distributiecentra in Japan, met een koelopslagcapaciteit van meer dan 1,5 miljoen ton, die op de eerste plaats staan in Japan.

In het buitenland begon Nichirei Logistics met de overname van koelmagazijnen in Nederland en is uitgebreid naar Europa en Azië, met in totaal 42 bases in 12 landen.

Kobe: De integratie van productie, levering en marketing, en de zelfgebouwde koelketen, heeft voordelen op het gebied van distributieroutes en tijdigheid van levering.

Volgens de officiële website van het bedrijf had het bedrijf eind 2021 in totaal 25 fabrieken in Japan en kwamen de meeste producten uit de eigen fabrieken.

De lay-out van het bedrijf neemt de winkel als kern, breidt zich voortdurend uit naar de upstream, en beheerst de aanvoer van grondstoffen, productverwerking en de uiteindelijke verkooplink, en de integratie van productie, levering en marketing kan klanten voorzien van een gediversifieerde productportfolio onder de voorwaarde van beheersbare kosten.

De logistieke infrastructuur voor de koelketen vereist een grote investering in de beginfase en een lange herstelcyclus, en kan kostenvoordelen opleveren door schaaleffect na de volwassenheid.

Door een onafhankelijke koelketenlogistiek op te bouwen, onderhoudt het bedrijf het hele proces van transport op lage temperatuur van grondstoffen en verse producten en controleert het effectief de kosten van de toeleveringsketen.

Succesmodel: Op waarderingsniveau bedraagt de PE-TTM van Kobe & Co., Ltd./Nichirei in de snelle groeiperiode respectievelijk 70-80x/30-35x, en hebben buitenlandse leiders concurrentiebarrières gevormd op de drie aspecten van"product + kanaal + supply chain", als referentie voor de ontwikkeling van Chinese ondernemingen.

1) Aan de productkant heeft Nichirei de C-end ontwikkeld door de productmatrix te verrijken, waardoor deze de marktleider kan worden, en Kobe's vermogen om één groot enkel product te bouwen om een bedrijfsgracht te bouwen;

Japan Volgens Euromonitor is de verhouding tussen 2B en 2C van geprefabriceerde gerechten in Japan in 2021 6:4 (verkoopkaliber), en zijn zowel Nichirei Group als Kobe C&o verschoven van de focus op het B-segment naar het rekening houden met het verbruik. behoeften van het B-end en het C-end, en het implementeren van gedifferentieerde strategieën voor verschillende kanalen;

3) Aan de aanbodzijde breidt Nichirei actief de upstream versactiviteiten uit, met de downstream logistieke lay-out heeft Kobe ook een sterke upstream en downstream supply chain, Japan heeft een klein landoppervlak en leidt bedrijven in de vroege ontwikkelingsfase door middel van kapitaalvoordelen om de dekking van de koelketenlogistiek snel te verbeteren, na de vorming van schaalvoordelen, de toegangsdrempel voor de sector verhogen.

Verwijzend naar de ontwikkelingservaring van de toonaangevende ondernemingen van Japan, waarbij benchmarks in het buitenland worden gebruikt en gecombineerd met de feitelijke omstandigheden in China, zijn er de volgende verhelderingen:

De Japanse kant-en-klare groentenindustrie wordt aangedreven door grote afzonderlijke producten, de traditionele Chinese keuken is enorm, de kooktechnologie is complex, smaakverschillen zorgen ervoor dat de breedte van afzonderlijke producten wordt gedolven, de onderzoeks- en ontwikkelingsmogelijkheden van de productmatrix van het bedrijf moeten verder worden verbeterd, verbeter de smaak van gerechten en overwin het probleem van"aanpassing aan water en bodem"geconfronteerd met de nationale expansie.

Bovendien is de marktruimte van de B-end en de C-end aanzienlijk, en kan de BC een beter kanaalmodel zijn, en zijn de regionale kenmerken van de Chinese geprefabriceerde voedselbedrijven duidelijk, en moet de lay-out van de koelketen nog steeds worden aangepast. verbeterd.